今日-京东物流一季度营收367.3亿元,外部收入同比增长60%

5月11日消息,京东物流发布一季度业绩报告,单季营收367.3亿元,同比增长34.3%。其中,外部客户收入255.2亿元,同比大增60%,外部客户收入占比7成。

一季度,京东物流一体化供应链收入达184.5亿元。与此同时,以上门服务、211限时达为代表的极致服务带动快递、快运等其他客户收入同比大增93.4%,达到182.8亿元。

财务回顾

收入

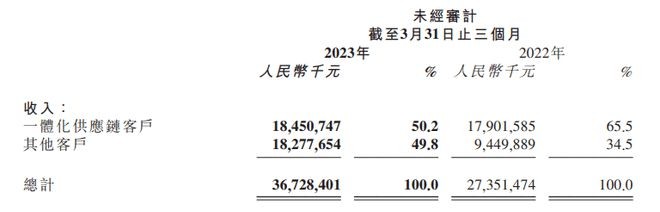

鉴于存货管理在本集团一体化供应链解决方案及物流服务中的核心作用,集团根据客户是否已使用公司仓储或存货管理相关服务对其进行分类。集团会定期对客户进行覆核,在近期凡使用过集团仓储或存货管理相关服务的客户均被划分为一体化供应链客户。下表载列截至所示期间按一体化供应链客户及其他客户划分的收入明细,以绝对金额及占期间总收入的百分比列示。

截至2023年3月31日止三个月的收入包括德邦集团产生的外部收入74亿元。下表载列德邦集团于所示期间按一体化供应链客户及其他客户划分的收入明细,以绝对金额及占德邦集团所产生收入的百分比列示。

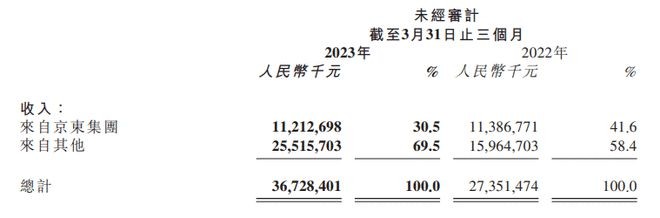

收入由截至2022年3月31日止三个月的274亿元增加34.3%至2023年同期的367亿元。总收入的增加乃由于来自一体化供应链客户的收入及来自其他客户的收入增加。

来自一体化供应链客户收入由截至2022年3月31日止三个月的179亿元增加3.1%至2023年同期的185亿元。一体化供应链客户收入增加主要受外部一体化供应链客户的收入增加所带动,其来源于单客户平均收入(ARPC)的同比增加。公司ARPC由截至2022年3月31日止三个月的110,762元增加至2023年同期的132,894元,同比增加20.0%。于所示期间带来收入贡献的外部一体化供应链客户数量截至2023年3月31日止三个月为54,465名,而2022年同期为58,818名。

来自其他客户的收入由截至2022年3月31日止三个月的94亿元增加93.4%至2023年同期的183亿元,主要是由于快递快运服务的业务量增加及德邦集团合并的增量。

下表载列于所示期间按来自(i)京东集团及(ii)其他划分的收入明细,以绝对金额及占期间总收入的百分比列示。

营业成本

营业成本由截至2022年3月31日止三个月的259亿元增加35.5%至2023年同期的351亿元,与对应期间的收入的快速增长趋势相一致。营业成本的整体增加亦由于德邦集团合并的增量所致,包括下述员工薪酬福利开支、外包成本、租金成本、折旧及摊销以及其他营业成本的增长。

参与仓储管理、分拣、拣配、打包、运输、配送及客服等运营员工的员工薪酬福利开支由截至2022年3月31日止三个月的100亿元增加26.5%至2023年同期的126亿元,主要是由于参与提供服务的员工数量增加(与业务的持续增长趋势相一致)。

外包成本包括第三方运输公司、快递公司及其他服务供应商就分拣、运输、配送、交付及劳务外包服务所收取的费用,由截至2022年3月31日止三个月的97亿元增加39.2%至2023年同期的134亿元。该增长主要是由于业务增长而需要更多外包服务所致。此外,快递快运服务增长,导致综合运输的外包服务需求增加,从而令外包成本增加。

租金成本由截至2022年3月31日止三个月的25亿元增加20.4%至2023年同期的31亿元,主要是由于扩大租赁仓库、分拣中心及配送站,以支持一体化供应链解决方案及物流服务的增长。

折旧及摊销由截至2022年3月31日止三个月的5亿元增加75.2%至2023年同期的9亿元,主要是由于物流设备及车辆产生的折旧费用增加。

其他营业成本由截至2022年3月31日止三个月的32亿元增加58.3%至2023年同期的50亿元,主要是由于燃料费、安装及维修服务成本、包装和其他消耗材料成本以及理赔费用增加。

毛利及毛利率

由于上述原因,截至2023年3月31日止三个月的毛利及毛利率分别为16亿元及4.5%,而2022年同期的毛利及毛利率分别为15亿元及5.3%。

销售及市场推广开支

销售及市场推广开支由截至2022年3月31日止三个月的951.1百万元增加20.0%至2023年同期的1,141.7百万元。该增长主要归因于德邦集团合并的增量。

研发开支

研发开支由截至2022年3月31日止三个月的743.6百万元增加21.5%至2023年同期的903.8百万元。该增长主要归因于德邦集团合并的增量。

一般及行政开支

一般及行政开支由截至2022年3月31日止三个月的641.6百万元增加38.9%至2023年同期的891.1百万元。该增加主要归因于德邦集团合并的增量。

期间亏损

由于上述原因,截至2023年3月31日止三个月录得的亏损为10亿元,而2022年同期的亏损为14亿元。

流动性及自由现金流

公司现金资源包括现金及现金等价物、定期存款、归类为以公允价值计量且其变动计入损益的金融资产的理财产品以及受限制现金。截至2023年3月31日,本集团现金资源总额为346亿元。

截至2023年3月31日止三个月,本集团的自由现金流出为8亿元(截至2022年3月31日止三个月:自由现金流出10亿元)。此乃经营活动所得现金净额23亿元,减去资本性支出11亿元及租赁相关支出20亿元。(一橙)